O trecho da Cordilheira dos Andes que abrange o sul do Peru, o norte do Chile e o noroeste da Argentina está entre as regiões mais ricas em minerais do mundo, incluindo vastos depósitos de cobre, essencial à transição energética global.

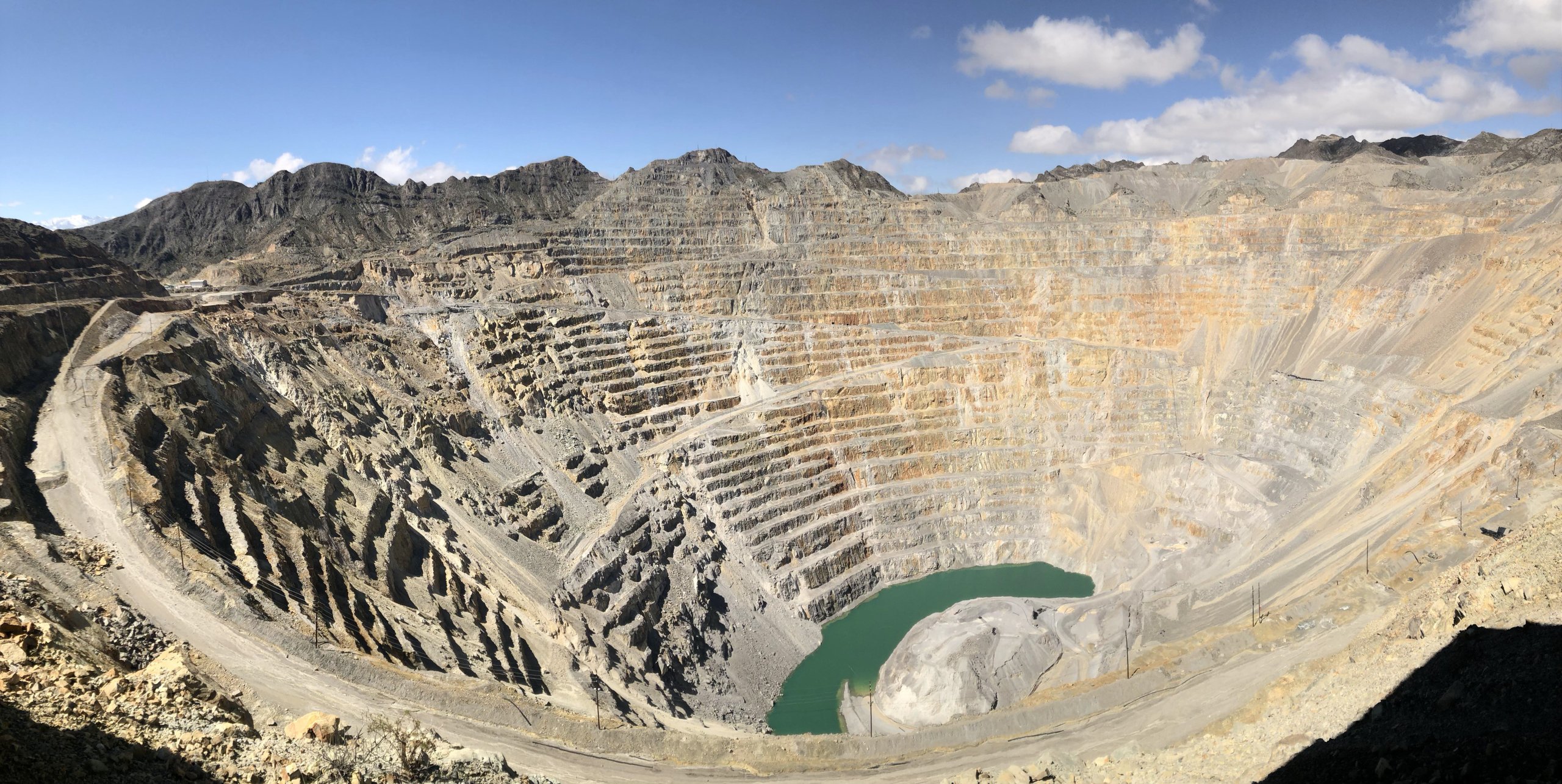

Porém, enquanto Chile e Peru estão entre os principais produtores de cobre no mundo, a Argentina desenvolveu pouco esse setor e não tem nenhuma mina ativa. A última mina a operar, a Bajo de la Alumbrera, na província de Catamarca, foi fechada em 2018.

A construção de minas de cobre normalmente requer bilhões de dólares em investimentos, algo que não ocorreu na Argentina. Além disso, as empresas são frequentemente questionadas por organizações socioambientais quanto ao potencial de contaminação, às disputas sobre o uso da água e a outros conflitos nas áreas próximas às minas.

Mas o desenvolvimento do setor é um objetivo do novo presidente argentino, Javier Milei, que propôs a flexibilização de normas ambientais na tentativa de incentivar sua exploração e atrair investimentos. Entre seus planos, está o enfraquecimento da lei que protege as geleiras do país — importantes fontes de água e que podem ser afetadas pelas minas de cobre.

Embora o governo argentino tenha aparentemente recuado da proposta, um pacote legislativo aprovado pelo Senado — conhecido como Lei de Bases — pode resultar em uma ampla desregulamentação ambiental.

Até 2031, quando todos os projetos de cobre entrarem em operação, a Argentina poderá se tornar o sexto maior produtor do metal no mundo, com uma exportação média anual de US$ 8,4 bilhões, segundo a Câmara Argentina de Empresários de Mineração (CAEM).

Oito projetos já estão em fase avançada de desenvolvimento. Se pelo menos três deles entrarem em operação, a mineração poderia se tornar o terceiro setor argentino com mais exportações, diz Victor Delbuono, pesquisador do think tank argentino Fundar.

“Isso permitiria equilibrar o modelo de desenvolvimento historicamente centrado no setor agrícola e dinamizar outras áreas onde há poucas alternativas”, acrescentou Delbuono.

Cobre para a transição energética

O cobre é usado na fabricação de veículos elétricos, baterias, painéis solares e turbinas eólicas. Também é vital para integrar as redes elétricas que conectam as fontes de energias renováveis a casas e empresas.

A Agência Internacional de Energia informa que a demanda geral por cobre aumentará em 40% nas próximas duas décadas, caso seja cumprida a meta de limitar o aquecimento global a 1,5 °C até o fim do século.

A demanda de cobre pressiona sua produção e eleva seus preços no mercado global. Em maio, o metal bateu o recorde de US$ 11 mil por tonelada nos EUA e, segundo um relatório do banco Citi publicado em dezembro, pode chegar a US$ 12 mil por tonelada em 2025.

O Chile é o líder mundial na produção de cobre e, em 2023, foi responsável por 24% da oferta global do mineral. O Peru e a República Democrática do Congo vêm na sequência, com 10% cada. Pelas projeções do CAEM, a Argentina poderia responder por 5% da produção mundial até 2031.

Apesar da grande demanda, entraves regulatórios podem atrasar o abastecimento. “As condições para a implementação de projetos são desafiadoras, com obstáculos políticos, sociais e ambientais maiores do que nunca”, observou Eleni Joannides, diretora de pesquisa da consultoria de mineração Wood Mackenzie. Ela destacou os exemplos de Chile e Peru, países produtores onde novas licenças socioambientais são difíceis de serem obtidas.

Além disso, a escala de tempo também representa um enorme desafio: cada projeto leva, em média, 16 anos, desde a descoberta das reservas até o início da exploração.

Exploração de cobre na Argentina

A próxima mina de cobre a ser inaugurada na Argentina é a Josemaría, na província de San Juan, em fase de pré-construção. Seu proprietário, o Lundin Group, dos EUA, pretende colocá-la em operação entre 2026 e 2027. Com um custo estimado de US$ 4 a 5 bilhões, a mina teria uma vida útil de 19 anos e exportações anuais projetadas em US$ 1,1 bilhão.

Também em San Juan está a mina Los Azules, da mineradora canadense McEwen Mining. Graças à sua localização privilegiada em termos logísticos, espera-se que ela exija metade do volume de investimentos da mina Josemaría — além de dez mil toneladas anuais de cobre e oito anos de vida útil a mais em relação ao outro projeto.

“Estamos estrategicamente localizados a apenas alguns quilômetros da rede elétrica e em uma altitude relativamente baixa em comparação com a média da região, reduzindo os custos de transporte”, disse o presidente da mina, Michael Meding. Ele acrescentou que, quando começar a produção, Los Azules seria responsável por cerca de 35% do produto interno bruto da província.

Os demais projetos de exploração de cobre na Argentina, que estão em diferentes estágios de desenvolvimento, incluem El Pachón, Filo del Sol e Altar, também em San Juan; Taca-Taca, na província de Salta; Mara, em Catamarca; e San Jorge, em Mendoza.

A crise econômica e as incertezas legais da Argentina dificultam o avanço do setor, segundo Juan Pablo Perea, secretário de Mineração da província de San Juan. Ao Dialogue Earth, ele afirmou: “Os fatores macroeconômicos do país e suas políticas regulatórias devem fornecer uma estrutura de previsibilidade e competitividade para atrair os investimentos necessários”.

Ameaça às geleiras

As geleiras são a principal fonte de água para cerca de 70% dos argentinos. A Lei de Geleiras da Argentina estipula que os poços escavados para a mineração não podem estar em um ambiente periglacial — ou seja, a área na borda de uma geleira, com solos frequentemente congelados, que atua como um regulador da água.

Mas a Fundação Ambiente e Recursos Naturais (Farn) diz que a construção da mina Josemaría violaria essa lei. Em um comunicado, a organização diz que o estudo de impacto ambiental realizado pela mina e relatórios técnicos independentes mostram que o projeto a céu aberto poderia atravessar uma geleira rochosa e que um dos locais de armazenamento de rejeitos da mina estaria em uma área periglacial.

Embora o secretário Perea acredite que as geleiras “sejam intocáveis” e protegidas por lei, o governo de Milei já tentou modificá-la, sem sucesso, para permitir a mineração em áreas periglaciais.

Outra grande preocupação de ambientalistas é o consumo de recursos hídricos pela mineração de cobre. A Farn identificou que, antes de ser fechada, a mina Bajo de la Alumbrera consumiu mais de 25 bilhões de litros de água por ano.

“Isso equivale a 34% da água consumida por todos os habitantes da província de Catamarca”, disse Leandro Gómez, coordenador de políticas ambientais da organização. “O impacto do estresse hídrico tem se refletido ao longo dos anos na redução das áreas cultivadas, na menor produção agrícola e na perda da qualidade das colheitas”.

Em seu site, a CAEM afirma que a mineração na Argentina representa menos de 1% do consumo de água do país e que, desse total, a grande maioria é recirculada por meio de circuitos fechados nas operações de mineração. Meding, presidente da mina Los Azules, disse que as instalações consumirão entre 150 e 250 litros de água por segundo. “Isso é o mesmo que um vinhedo médio em San Juan, que emprega apenas 20 pessoas”, afirmou.

Da mesma forma, a mina Josemaría afirma em seu site que seus circuitos fechados recuperarão o máximo de água possível. “A água subterrânea será usada como principal suprimento, proveniente de poços próximos à usina”, disse a empresa. Ela ressaltou que a aprovação de seu relatório de impacto ambiental em abril de 2022 comprova o cumprimento dos padrões exigidos.

Apesar das promessas por empresa de adotar práticas menos nocivas ao meio ambiente, comunidades próximas não estão convencidas. O uso excessivo de água pelas minas é a “preocupação mais séria” para Domingo Jofré, membro do coletivo Jáchal No Se Toca, criado em 2015, após um vazamento de mercúrio e cianeto no rio Jáchal, em San Juan. O derramamento tóxico foi provocado por uma mina de ouro da canadense Barrick Gold.

“Nosso rio Jáchal contribui com três metros cúbicos [de água por segundo] para a hidrelétrica Cuesta del Viento, a mesma quantidade que a Josemaría consumirá”, afirmou Jofré.

‘Cobre verde’ ganha espaço

As mineradoras presentes na Argentina dizem trabalhar em toda a cadeia de produção para exportar o que chamam de cobre verde — com uma pegada de carbono supostamente menor — em resposta às demandas ambientais dos mercados internacionais. Essa forma de produção do metal faz um uso mais eficiente da água e emprega maquinário elétrico ou caminhões movidos a hidrogênio verde para reduzir as emissões de CO₂, explicou Victor Delbuono, do think tank Fundar.

Na mais recente edição de um dos maiores eventos de mineração do mundo, a cúpula da Prospectors & Developers Association of Canada, o subsecretário de Desenvolvimento Econômico e Energia do Departamento de Estado dos EUA, José Fernández, ofereceu financiamento para o desenvolvimento do “cobre verde” na Argentina, com a condição de que as empresas trabalhem para certificar sua sustentabilidade ambiental.

O embaixador argentino na Alemanha, Fernando Brun, acrescentou que o Banco Alemão de Desenvolvimento poderá oferecer crédito à construção de linhas de transmissão para transportar a eletricidade produzida por fontes renováveis até os projetos de mineração na Argentina. “O objetivo é que os minerais necessários para a transição energética, como o lítio e o cobre, tenham uma pegada de carbono muito baixa”, disse Brun ao Dialogue Earth.

O Lundin Group, responsável pela mina Josemaría, anunciou que construirá uma linha de alta tensão de 300 quilômetros para eletrificar toda a operação. Além disso, a produção seria abastecida por energia renovável, minimizando o consumo de diesel.

Já a McEwen Mining, da mina Los Azules, afirmou que espera alcançar a neutralidade de carbono até 2038 “por meio do uso de tecnologias emergentes e compensações”. Ela planeja extrair cobre por meio de lixiviação em pilha, método de produção que consome menos energia e tem um impacto ambiental menor do que as técnicas tradicionais.

No Chile, onde o cobre representa 11% do PIB, o país quer conquistar um nicho no “cobre verde”. A estatal chilena Codelco disse ter alcançado 100% de rastreabilidade na produção de cobre em 2021 e, até 2030, espera reduzir suas emissões em 70%, o consumo de água em 60% e os resíduos industriais em 65%.

“Os países mineradores que não conseguirem avançar rumo à mineração [mais verde] poderão enfrentar uma redução na produção, já que os mercados diferenciarão os minerais com essas características dos demais”, alertou um relatório do Senado do Chile em 2022, com contribuições de mais de 150 pesquisadores, representantes do setor e cidadãos.

Não achamos que seja possível falar em mineração ‘sustentável’ ou cobre ‘verde’Leandro Gómez, coordenador de política ambiental da Farn

Apesar do crescente compromisso ambiental pelo setor, a Farn critica o uso do termo “cobre verde”, que, para a entidade, não passa de greenwashing. “Eles continuam promovendo uma atividade que, por definição, envolve a extração de minerais finitos. Não acreditamos que seja possível falar em mineração ‘sustentável’ ou cobre ‘verde’”, disse Leandro Gómez.

“A extração em larga escala tem uma série de impactos ambientais e sociais que, dependendo do método, tendem a consumir grandes quantidades de água e energia”, acrescentou Gómez. À medida que os projetos de “cobre verde” avancem, ambientalistas temem que eles repitam os problemas das minas tradicionais.

Tanto os ambientalistas quanto o setor de mineração aguardam definições do Congresso argentino: aprovada pelo Senado, a Lei de Bases passará por uma nova votação na Câmara de Deputados.