中国最近承诺到2060年实现碳中和,但要实现这一承诺将是一项艰巨的任务。目前,中国的碳排放量约占全球的26%,其经济仍在快速发展,许多部门和地区严重依赖化石燃料。

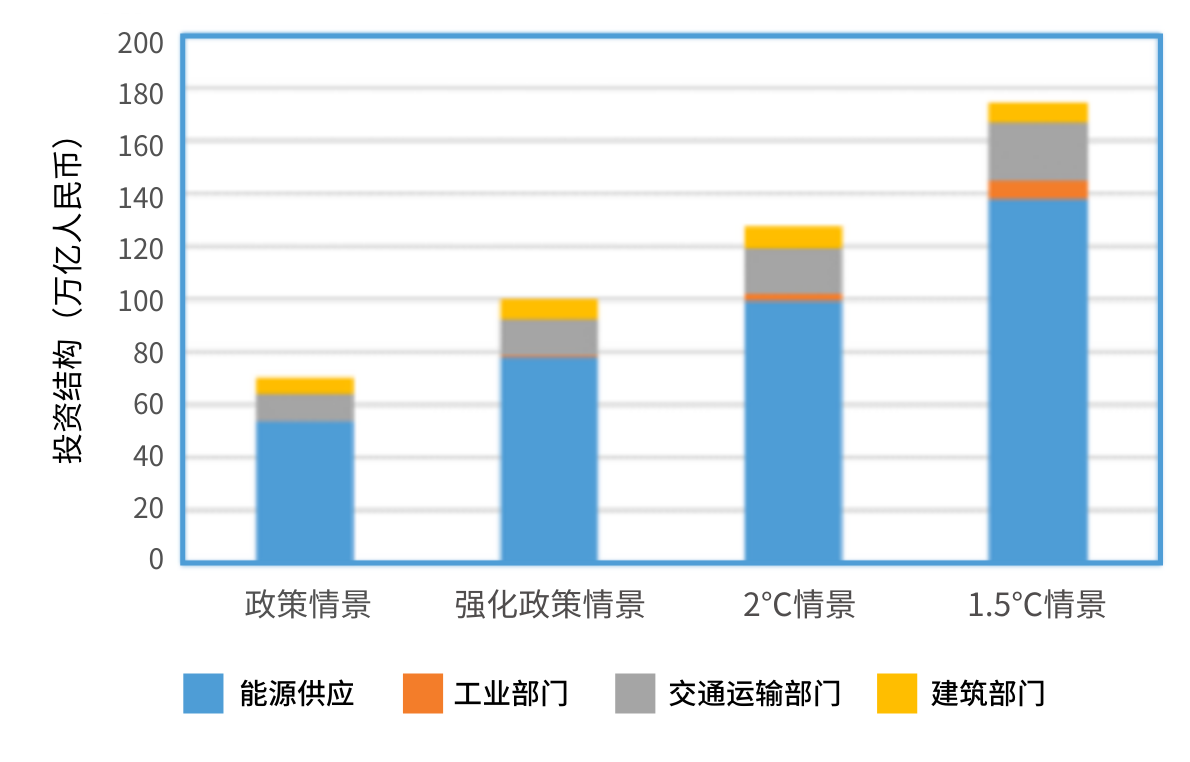

根据清华大学气候变化与可持续发展研究所最近的一项研究 ,为了实现这一目标,在2020年到2050年间,仅能源系统就需要新增投资约138万亿元人民币(约20万亿美元),超过年度GDP的2.5%。除此之外,还需要投资使现有的基础设施能够抵御气候变化的影响。

中国的绿色金融行业将是调动和利用这些资金的关键。近年来,绿色金融行业实现了高速增长,但在未来几十年,如果中国要成功地实现经济脱碳,绿色金融需要做的不仅仅是在后面“追赶”中国的绿色进程。为了到2060年实现碳中和,中国需要发展国内绿色金融产业并吸引国际投资者。中国还需要改善海外投资,特别是在“一带一路”倡议下的投资,使其气候承诺在国际社会获得公信力。

2020年-2050年不同情景下的中国能源基础设施投资

中国的绿色金融

得益于其经济体量,中国毫无悬念地迅速成长为最大的绿色金融市场。到2020年,中国的绿色信贷规模约为11万亿元(约合1.8万亿美元),绿色债券规模约为1万亿元(约合1900亿美元)。根据中国银行保险监督管理委员会(CBIRC,以下简称银保监会)的数据,绿色信贷所流向的领域包括绿色交通(37%)、新兴产业(约21%)、可再生能源(约20%)和工业节能(约5%)。2016年以来发行的绿色债券中,59%为多用途(覆盖交通运输、能源生产和节能等),13%则专门用于清洁能源项目,另有11%用于清洁交通。

绿色金融是一套由政策法规、各金融主体和市场构成的体系,旨在通过投资可再生能源、公共和电动交通以及工业能效等方式为生态友好型经济发展提供融资。它涵盖了污染防治、气候变化的减缓和适应、以及生物多样性保护融资等类型。

发展绿色金融市场帮助中国控制住了40年高速经济增长带来的污染和生态破坏。这一领域的发展需要绿色金融标准的制订、激励机制的建立、环境信息披露要求的确立以及一系列的金融产品创新和地方试点项目实施。

这些工作在2012年得到了重要推动。这一年,银保监会出台了绿色信贷指引 。然后在2015年,中国人民银行发布了《绿色债券支持项目目录(2015年版)》。2016年,七部委联合印发《关于构建绿色金融体系的指导意见》。

今年10月,生态环境部、国家发展和改革委员会(NDRC)、中国人民银行、银保监会和中国证券监督管理委员会(CSRC)联合发布了《关于促进应对气候变化投融资的指导意见》(以下简称《气候投融资指导意见》)。

中国还发起并参与了“央行与监管机构绿色金融合作网络”(NGFS)、“可持续银行网络”(SBN)等多个促进绿色金融的国际论坛。

绿色金融下一步

中国的绿色金融产业需要更低廉、更包容的融资渠道。在2020年9月举行的中国金融学会绿色金融专业委员会(绿金委)年会上,中国人民银行副行长陈雨露强调,需要在“十四五”规划(2021-2025)期间做出系统性的制度安排,以促进绿色金融的发展。

其中包括建立绿色金融标准体系,协调绿色信贷、绿色产业和绿色债券标准;针对金融机构建立绿色金融业绩评价体系,不再只是简单打勾,而是关注实际的环境效益;丰富绿色金融支持政策工具箱中的财税激励机制,以鼓励绿色金融并抑制污染型的“棕色”金融;扩大环境信息公开,以便更好地决策。

绿金委主任马骏也强调,需要为金融机构制定气候风险分析指引。生态环境部最近重申,必须尽快启动全国碳市场,10月份发布的《气候投融资指导意见》也呼应了这一雄心。

吸引外国投资

近年来,外国投资者持有的中国债券有所增加,但在中国债券市场的份额一直徘徊在2.6%左右。吸引更多外国投资者需要降低交易成本,并进一步消除他们的准入障碍。在绿色金融产品的分类、认证和评估等方面,中国自身的绿色金融标准还需要与国际市场接轨。

更好地与国际接轨不仅能够为绿色项目引来更多的直接投资,或发行更多的人民币计价债券(即所谓的“熊猫债券”),还将鼓励中国的债券发行人为中国的项目在海外发行更多人民币计价债券,并让中国投资者更容易在其他市场投资。

2020年5月发布的一份新的绿色债券标准草案基本排除了“清洁煤”。这是朝着正确方向迈出的一步。然而,最新的《气候投融资指导意见》仍强调与《绿色产业指导目录(2019 年版)》相衔接。而该目录仍然包含“清洁煤”项目,因此与国际标准仍有差距。

绿色“一带一路”倡议

如果中国希望其气候承诺获得国际公信力,除了在国内实现碳中和以外,也应停止向海外燃煤电厂融资,包括那些在“一带一路”沿线130多个国家的电厂。

2020年上半年,“一带一路”倡议首次实现了非化石燃料能源投资超半数。中国正在通过监管行动和自愿方式强调绿色海外投资。目前相关规定要求中国投资者需遵守“一带一路”东道国的环境标准,而这些国家的环境标准通常较低。与之相比,《气候投融资指导意见》中的监管要求显然大大提高,表明中国意在为实现其气候目标而规范海外投融资活动。

监管方面的一个关键的支持性举措是“‘一带一路’倡议交通灯系统”,笔者参与了该系统的开发。在该系统的介绍中,生态环境部将“一带一路”投资项目根据其环境风险和对生态的影响分类为“绿色”、“黄色”和“红色”。这一系统可以帮助中国政府加快绿色“一带一路”进程,并可能让投资者对海外环境影响更加负责。

行业主导的绿色金融尝试也在活跃开展。37家金融机构自愿签署了《“一带一路”绿色投资原则》(GIP)。这是一套包括七项内容的高水平原则,目标是加快“一带一路”绿色投资。9月发布的GIP年度报告显示,一些签约机构已经开始着手整合气候风险,并制定目标,追赶“赤道原则”等更成熟的标准。

中国绿色金融的未来挑战

展望未来,中国的绿色金融界还有很多工作要做。例如,中国早在2017年就承诺要建立全国碳市场。虽然新的《气候投融资指导意见》和11月初发布的《全国碳排放权交易管理办法(试行)》(征求意见稿)推动了碳市场机制的建设,但全国碳交易尚未真正启动。一旦全国碳市场启动,许多投资者将需要跟进制定风险和投资策略。

另一个问题是,如何转变中海油、中石油和中石化等全球最大国有企业的商业模式。这些企业的利润主要来自于化石燃料的开采。8月底,中石油宣布到2050年实现接近碳中和 的目标,令市场感到意外,但目前尚不清楚该公司将如何实现这一转变。

国际合作伙伴尤其想知道,中国将如何实现公平的市场准入和健康的竞争。国有企业目前享有一些优惠待遇,包括通过中国大型政策性银行(如国家开发银行)和国有(或与国家有关联的)金融机构优先获得融资。公平的市场环境在绿色金融的供给和应用绿色技术创新(如氢能源)方面尤其关键。

在2060年碳中和目标的背景下,我们预计未来的几个月和几年中会出现许多试点、承诺和调整。习近平主席的承诺为政策、法律、能源、工业、创新和金融等领域明确了方向,许多细节内容将会逐步浮出水面。碳中和承诺为政府和行业吹响了起床号,促使它们制定更具体的计划。

要使绿色金融在帮助中国实现长期碳中和目标方面发挥作用,政策制定者需要把前方的机遇和风险明确地告诉市场。这意味着,要将气候雄心转化为“十四五”规划的目标,并纳入有关绿色海外投资的有执行力的政策中。

翻译:奇芳