棕榈油是全球贸易量最大,使用最为广泛的农产品之一,在烹调油、洗涤剂、护理用品、化妆品中无处不在,超市中有超过一半的包装食品都有它的身影。全世界超过85%的棕榈油生产来自印度尼西亚和马来西亚,随着全球棕榈油需求快速增长,为了种植棕榈油而进行的土地清理严重破坏两国的森林生态系统并产生大量的碳排放,生产过程中侵犯地权、强迫劳动、性侵害等社会问题也频频出现,以至出现了弃用棕榈油的呼声。比如,考虑到棕榈油的环境影响,欧盟已决定在不晚于2030年结束将棕榈油用于生物柴油生产。

为了回应公众对棕榈油环境、社会影响的关切,2004年,包括联合利华等棕榈油价值链跨国企业、世界自然基金会(WWF)及马来西亚棕榈油协会(MPOA)在内的多个棕榈油价值链上的利益相关方联合发起了“可持续棕榈油圆桌倡议”(RSPO),试图用全球性自愿可持续棕榈油标准和认证来促进棕榈油生产和贸易的环境、社会可持续性。它是目前世界上对生物柴油原料以外的棕榈油最主要的可持续认证标准。

据RSPO官方数据,自2014年以来,经其认证的可持续棕榈油产量一直维持在全世界的19%而难以实现突破。而这19%被主要用来满足欧美市场的需求,这两个市场上认证可持续棕榈油的占比已经很高。缺乏来自发展中国家市场的需求是这种停滞的主要原因,而这些市场才是全球棕榈油消费的主力。以世界最大的两个市场为例,2019年RSPO认证产品在中国的市场占有率为4%,而在印度只有3%。如果这两个市场能够实现突破,对全球可持续棕榈油版图的影响将是深远的。

2019年,RSPO认证产品在中国的市场占有率为4%,而在印度只有3%。

但是,认证带来的产品溢价被普遍认为是这种突破的阻碍。在中国棕榈油相关产业界,缺少消费者支持将使企业难以收回为采购可持续棕榈油付出的溢价被频繁作为不提高其使用比例的理由,在很大程度上造成中国市场可持续棕榈油推广的僵局。

这种状况不仅出现在下游消费国,在上游生产国也一样。“大多数种植者将RSPO认证看做一种‘不合理的成本’,因为认证油的溢价微乎其微”,业内资深专家、曾在联合利华种植园担任过16年研究主管的科利(R.H.V. Corley)博士在其2018年一篇题为“RSPO是否还有未来?”的评论文章中写道。

价值链上下游都在抱怨溢价——下游抱怨它太高,而上游则抱怨太低。究竟发生了什么?

上游生产者未享受溢价的好处

要获得RSPO可持续认证,棕榈油生产者必须满足《RSPO原则与标准》中针对透明度、法规遵守、保护自然资源和生物多样性、负责任的土地开发等八项原则的各类指标,并且聘请第三方认证机构进行审计,才能获得认证。无论是为了履行这些手续,还是实现生产的改善,都会带来额外支出。

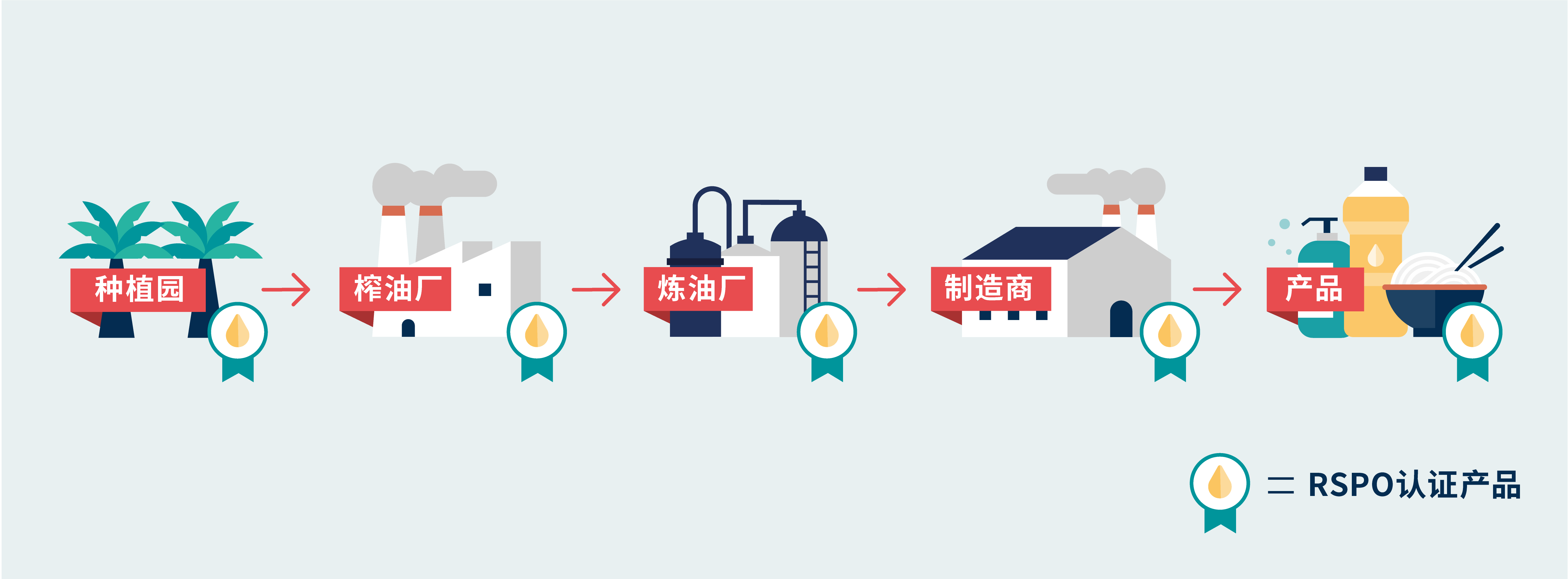

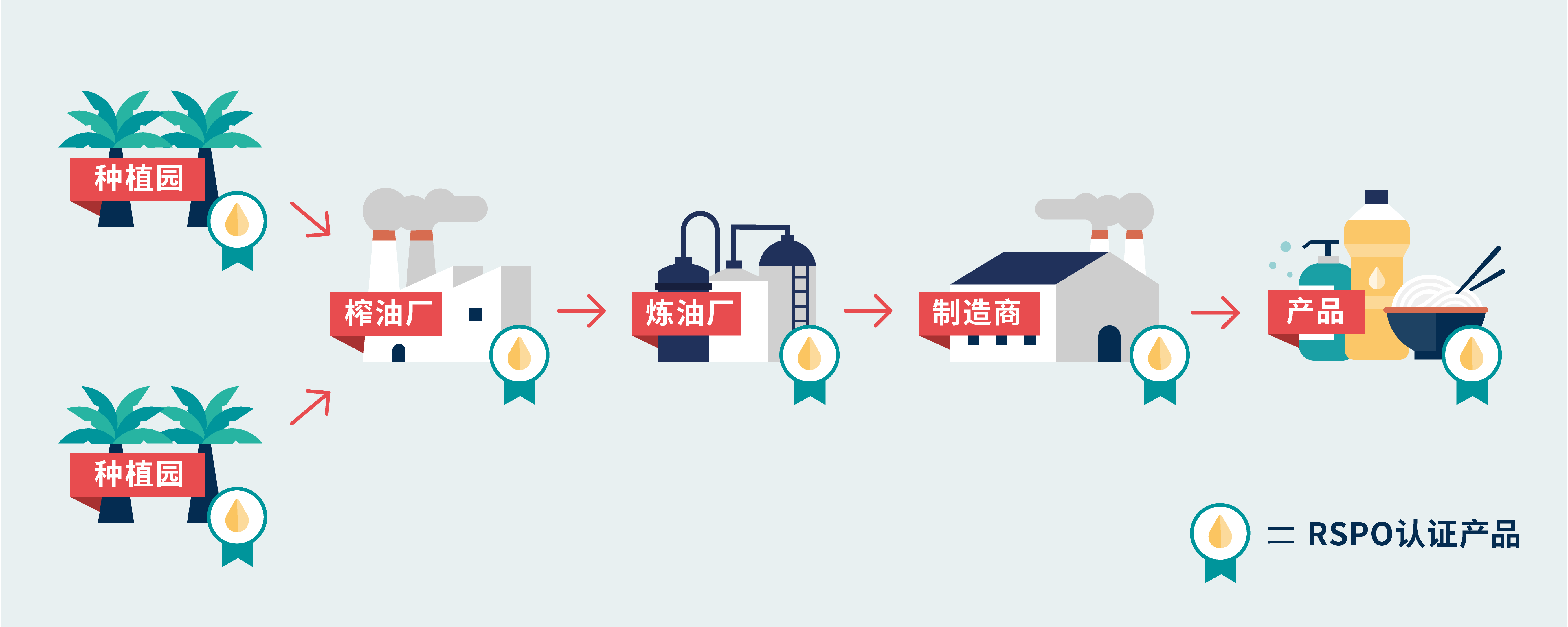

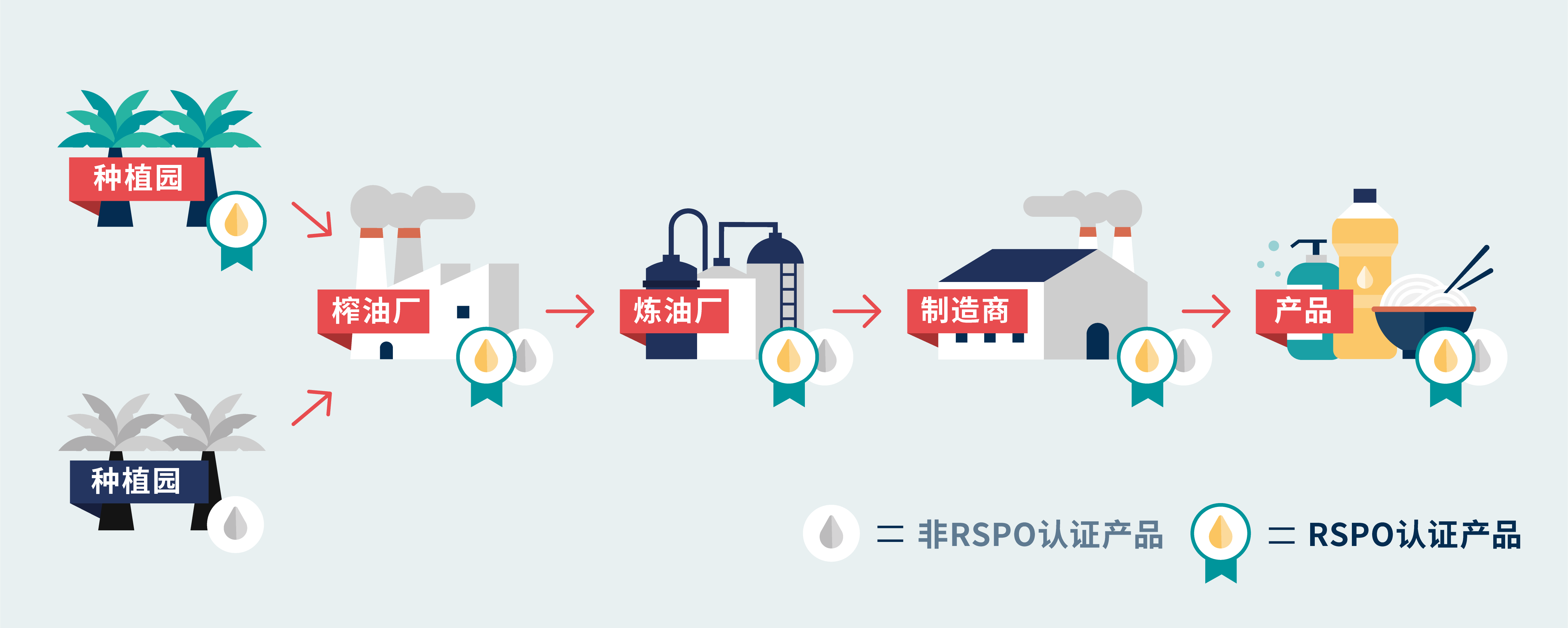

RSPO认证分为四个级别。“种植园身份保护”和“认证与非认证分离”两个级别是可追溯性最高的,完全实现认证与非认证油分开存储和运输,前一级别将来自单一种植园的认证油品隔离,实现完全的可追溯性。“认证与非认证混合”级别顾名思义,将来自不同生产条件的认证与非认证油混合,仅通过记账来保留其各自的总量信息,可追溯性较前两种低,认证成本也更低。最后一种“证书交易”级别事实上不涉及实体的认证可持续棕榈油,而是由下游厂商购买信用额度,实现对上游认证种植者的转移支付,从而支持可持续生产,其认证成本最低。

RSPO有四种棕榈油供应链认证模式。从其中任意一类供应链末端购买棕榈油的制造商均可在其产品上使用RSPO标志。但是,这四种体系提供非常不同的保证水平,因为认证棕榈油在不同类别中所占比例差异很大。只有前两种模式可以保证所有棕榈油均来自RSPO认证的来源。第三种模式只能保证其中某些棕榈油来自认证的来源,而第四种模式允许公司购买RSPO信用额度,但事实上最终产品中使用的棕榈油都不是来自认证来源。

在这四种模式中,只有第一种可以保证追溯到具体的种植园。可追溯性是确保问责的关键因素。但是许多公司,尤其是规模较小的公司,通常使用后两种供应链认证模式,因为它们便宜、简单且耗费更少的劳动。因此,其最终产品中含有非认证棕榈油的可能性更高,但是仍然可以使用RSPO标志。

尽管全球19%的棕榈油来自RSPO认证种植园,但品牌和消费者需求的不足使得大约一半的认证棕榈油最终会与普通棕榈油混在一起被作为普通产品出售——这是另一个问题。推广使用更严格的供应链认证模式,以及增加可持续棕榈油的需求——特别是印度、中国等高增长市场的需求——将是改善生计和防止进一步的环境破坏的关键。

种植园身份保护 种植园身份保护模式(Identity Preserved,IP)是这四种模式中最严格的,要求来自各个RSPO认证种植园的棕榈油在供应链的所有阶段都必须与非认证棕榈油分开存放。在这种模式下,供应链上的每个利益相关者——从榨油厂到精炼厂再到制造商——为了获得认证都需要证明它们的棕榈油是分开存放的。这种体系并未得到广泛使用,从而严重限制了这类棕榈油进入市场的途径。采用这种模式的通常是垂直整合公司,因为公司控制着从种植园到精炼厂的所有环节,能够将最终产品以高价出售给制造商。在这类供应链末端,每种产品中的棕榈油都可以追溯到某个RSPO认证种植者。

种植园身份保护模式(Identity Preserved,IP)是这四种模式中最严格的,要求来自各个RSPO认证种植园的棕榈油在供应链的所有阶段都必须与非认证棕榈油分开存放。在这种模式下,供应链上的每个利益相关者——从榨油厂到精炼厂再到制造商——为了获得认证都需要证明它们的棕榈油是分开存放的。这种体系并未得到广泛使用,从而严重限制了这类棕榈油进入市场的途径。采用这种模式的通常是垂直整合公司,因为公司控制着从种植园到精炼厂的所有环节,能够将最终产品以高价出售给制造商。在这类供应链末端,每种产品中的棕榈油都可以追溯到某个RSPO认证种植者。

认证与非认证分离 在认证与非认证分离模式(Segregated,SG)下,认证棕榈油在供应链的所有阶段都与非认证棕榈油隔离开。但是在榨油厂中,来自不同认证种植园的棕榈果和棕榈油会混在一起。 因此,尽管不可能追溯到单个种植者,但这种模式仍然可以确保提供给终端用户的棕榈油仅来自RSPO认证种植园。

在认证与非认证分离模式(Segregated,SG)下,认证棕榈油在供应链的所有阶段都与非认证棕榈油隔离开。但是在榨油厂中,来自不同认证种植园的棕榈果和棕榈油会混在一起。 因此,尽管不可能追溯到单个种植者,但这种模式仍然可以确保提供给终端用户的棕榈油仅来自RSPO认证种植园。

认证与非认证混合 认证与非认证混合模式(Mass Balance,MB)允许供应链中的认证和非认证棕榈油混在一起。这也是那些处理大量棕榈油,并且做出了可持续发展承诺的利益相关者最常用的模式。在这种体系中,炼油厂通常会从上百家榨油厂采购原料,但其中只有部分工厂需要经过认证。虽然炼油厂必须公开其供货厂家的信息,但不必披露其处理的棕榈油总量。这意味着在这类供应链末端只有一部分棕榈油来自RSPO认证种植园,有时候这个比例会很小。产品中使用混合体系棕榈油的制造公司,必须在包装上的RSPO标志上加上“ MIXED”(混合)字样。

认证与非认证混合模式(Mass Balance,MB)允许供应链中的认证和非认证棕榈油混在一起。这也是那些处理大量棕榈油,并且做出了可持续发展承诺的利益相关者最常用的模式。在这种体系中,炼油厂通常会从上百家榨油厂采购原料,但其中只有部分工厂需要经过认证。虽然炼油厂必须公开其供货厂家的信息,但不必披露其处理的棕榈油总量。这意味着在这类供应链末端只有一部分棕榈油来自RSPO认证种植园,有时候这个比例会很小。产品中使用混合体系棕榈油的制造公司,必须在包装上的RSPO标志上加上“ MIXED”(混合)字样。

证书交易 证书交易体系(Book & Claim)允许企业购买认证棕榈油信用额度,但不要求它他们从认证供应链实际购买所用的棕榈油。证书交易体系背后的理念是支持和资助那些可能刚刚获得RSPO认证,但尚未获得认证供应链渠道的种植者。因此,这一体系在帮助实现RSPO的目标、推动可持续实践方面可以发挥重要作用。该体系供应链末端产品中使用的棕榈油不太可能来自认证种植园,但是制造商可以在包装上使用RSPO标志,但必须添加“ CREDIT”(信用额度)一词。

证书交易体系(Book & Claim)允许企业购买认证棕榈油信用额度,但不要求它他们从认证供应链实际购买所用的棕榈油。证书交易体系背后的理念是支持和资助那些可能刚刚获得RSPO认证,但尚未获得认证供应链渠道的种植者。因此,这一体系在帮助实现RSPO的目标、推动可持续实践方面可以发挥重要作用。该体系供应链末端产品中使用的棕榈油不太可能来自认证种植园,但是制造商可以在包装上使用RSPO标志,但必须添加“ CREDIT”(信用额度)一词。

制图: Ed Harrison / 中外对话

根据英国机构Proforest和世界自然基金会(WWF)印尼办公室2019年的一份研究,在接受RSPO认证的毛棕榈油(未经加工的棕榈原油)中,以“证书交易”模式售出的溢价最低,每吨在2.5至3.5美元左右;“认证和非认证混合”认证级别的溢价在每吨6至17美元;而“种植园身份保护”和“认证与非认证分离”的溢价最高,达到每吨25至30美元。实际溢价随着市场需求涨落。近五年来,毛棕榈油的价格在每吨530美元到1000美元之间浮动。

报告同时指出,可完全追溯的两种RSPO认证通常只有大规模垂直整合企业能做。总体而言,这些大企业比小企业和小农能收获更好的溢价,但是即便它们也难以在多年间收回认证成本。“RSPO合规成本通常高于产品溢价”,“RSPO的直接收益对很多小农来说并非显而易见,而且溢价水平以及市场需求都不确定”,报告写道。

小农在这种局面下的处境格外艰难。报告发现,在印度尼西亚,小农种植户获得认证的成本达到每吨8至12美元。而其在“证书交易”模式下销售证书的价格与此相差无几。“一旦这些小农户无法出售全部证书,就会出现资金短缺”,该报告写道。

据估计,全球40%的棕榈油是由种植面积小于50公顷的小农生产的。其余则主要来自规模更大、企业化运作的种植园。根据RSPO最新的数据,目前经其认证的小农生产的可持续棕榈油仅占到全球总产量的8.77%。

独立网站“认证可持续棕榈油观察”(CSPO Watch)创办人许向安(Robert Hii)观察到同样的问题。关于种植者接受认证所面临的风险,他表示,目前认证可持续棕榈油的需求主要是由一些对可持续标准有要求的西方下游大公司所推动的。这些买家许多是RSPO会员,它们向种植者提出认证需求,后者为了仅仅为了获得前者订单的机会而接受认证。但这种需求往往不足以吸收新增的生产,导致种植者常常做了认证却拿不到订单,而拿到的订单也常常不够长期、稳定。换句话说,种植者常常是认证成本风险的承担者,却未必能收获认证的溢价收益。

此外,许向安还透露,一些上市的大型种植商即便赚不到销售溢价但还是做了认证,仅仅是为了防止没有认证损害其商誉导致其股价下跌。为了避免这种情况,它们只做最低限度的认证。但这种做法对促进产业整体可持续性的作用是有限的。

事实上,上游认证种植者的利薄甚至亏损,体现出棕榈油产业链上利润分配的固有不均衡,无论是否认证。纵观整个棕榈油价值链,棕榈油的精炼、加工和贸易这些中间环节集中度高、由少数大企业主导,而下游的消费品制造商和零售商则掌握着市场推广和议价主动权。来自荷兰非盈利咨询机构Profundo的高级证券分析师杰拉德·里奇(Gerard Rijk)告诉中外对话,根据机构过往对蔗糖、大豆等其他大宗商品的利润链分析,超市和品牌制造商享受了这些商品利润的大头。“我们对棕榈油利润链的研究还在进行中。但这种利润分配逻辑可能非常类似”,里奇说。

下游使用者该如何看待溢价?

总部位于新加坡的棕榈油生产企业金光农业(Golden Agri-Resources)资源政策和倡导总监伊恩·苏瓦冈达(Ian Suwarganda)建议中国企业,与其关注可持续棕榈油的采购价格,不如关注其终端产品的整体成本,因为棕榈油在成品中往往占比很少,其溢价被摊平后的成本增加其实很小。“因此,中国的买方成本只需要增加一点点,就可以对卖方的可持续生产形成重大影响。”他说。

杰拉德·里奇的分析也印证了这一点。他告诉中外对话,棕榈油对许多消费品制造商十分重要。比如,含有其成分的产品已经占到了宝洁营业额的20%-40%。但是,以该公司产品海飞丝洗发水为例,如果宝洁投入资金实现业内最高水平的棕榈油可持续政策执行、尽职调查和核实,那么为了收回这些投入,每瓶海飞丝的价格只需提升0.12%。“如果有人认为可持续棕榈油太贵的话,那么投资者应该告诉这些生产企业:在价值链末端它几乎不会增加成本”,里奇说。

许向安也表示,正因为棕榈油在大多数产品成分中只是辅料,因此即便是30美元/吨的溢价也可以被下游跨国公司轻松消化。但事实上,这些公司在它们每年提交给RSPO的年度进展报告(ACOP)中却经常以“缺乏消费者需求”来解释为何其没有在欧美以外的市场增加认证可持续棕榈油使用。许向安认为市场小的确是事实,但大企业缺乏意愿来改变它,即便它们有能力。它们购买认证可持续棕榈油倾向于以能够平息来自NGO的指责为限度。

宝洁想要收回这些投入,每瓶海飞丝的价格只需提升0.12%杰拉德·里奇,非盈利咨询机构Profundo的高级证券分析师

他认为,如果跨国品牌能向上游种植者承诺长期稳定的采购,并提供一个高出其生产成本的“地板价”,那么就会给种植者很强的接受认证的动力。

棕榈油价值链下游制造商不乏大品牌,它不仅对企业声誉更为重视,也能通过营销手段影响大众对可持续理念的讨论和认知。科利博士在前述评论文章中指出,这些企业确实可以将RSPO认证作为一个卖点来打造一个标榜可持续性的小众市场,但那无助于解决棕榈油生产的环境和社会问题。为了让可持续棕榈油不止面对小众,这些企业必须真正承担自己的那一份责任。他认为,作为RSPO会员的下游企业应该建立有时限的计划逐步向100%使用认证可持续棕榈油过度,并接受审计,而不仅仅是要求上游生产者限期认证其全部生产单元。目前,RSPO不要求其会员企业接受认证,或做出这样的承诺。

“如果所有的认证可持续棕榈油都被吸收,而且有更多需求还没有得到满足,那么溢价会随之提高,种植业也会体会到加入RSPO的好处。”科利博士说。

世界最大的认证可持续棕榈油生产商森那美(Sime Darby)旗下森那美油业(Sime Darby Oils)首席运营官桑迪普·巴恩(Sandeep Bahn)向中外对话表示,可持续商品带来价格提升与其说是“溢价”,倒不如说是供应链主体“为了更好地进行可持续发展实践所做的成本分摊”。

中国环境与发展国际合作委员会在去年发布的《全球绿色价值链——中国软性商品价值链绿色化》报告则展现出了一个从买方角度看待溢价的角度,更加注重价格的稳定。报告指出,如果中国发出其对认证可持续棕榈油需求将逐步上升的信号,那么“将给予生产国提前增加可持续棕榈油产量所需的动力和时间,从而避免未来出现可能的供应短缺,保持价格稳定。”

金光农业的苏瓦冈达也表达了相似的看法。他认为如果中国需求增加,虽然在短期内可能推高溢价,但是从中长期来看,它将激励大量种植者接受认证,随着它们数量的增加,认证供应和认证需求之间的差距将缩小,溢价也会相应回落。

溢价既是销售者的额外收益,也是购买者的额外代价,所以既不是越低越好,也不是越高越好。关键在于将可持续性纳入定价考量,并使其对价值链各方都公平,让价格最终有利于市场的发展。但是,价格信号传递机制的缺失,却阻碍着这种最优状态的达成。

寻找贯穿上下游的价格信号

RSPO认证棕榈油无疑存在需求短缺,但RSPO称其认证油在世界范围内存在高达约50%的供过于求。这恐怕言过其实。联合国开发计划署驻华代表处去年3月发表的一份报告指出,RSPO声称未能作为认证油销售的那大约一半中,事实上很大一部分因为也同时接受了国际可持续性和碳认证(ISCC),被卖到欧洲市场用于生产生物燃料。

ISCC标准是为生物质和可再生能源行业制定的,以证明接受认证的商品符合欧盟有关供应链可追溯性及温室气体排放标准。目前欧洲有多达65%的进口棕榈油被用于生物燃料。

前述Proforest和WWF联合研究的主要作者、政治经济学者许幼玲(Khor Yu Leng)同样指出,许多供应商会根据市场对ISCC的需求,对其产品进行RSPO和ISCC的双重认证。只不过,由于RSPO要求生产者对其全部生产单元进行认证,而ISCC允许其仅认证部分生产单元。因此RSPO很容易出现名义上“供过于求”,而ISCC的认证油供需则更加平衡。这意味着,并非一半的RSPO认证油都被作为非认证油贱卖,但至于卖给生物燃料市场的ISCC认证油获得了多少溢价,却不好说。

但这却揭示出一个真实的问题:由于存在多个并行的认证体系,且缺乏溢价信息披露,可持续棕榈油部门缺少透明、有效的价格沟通与传导机制,结果导致上游生产者往往无法准确根据下游市场需求来调整生产。

许幼玲分析,虽然欧盟已经承诺在不晚于2030年停止将棕榈油用于生物燃料,但短期内欧盟生物燃料市场对棕榈油的需求会保持稳定。因此,她分析认为:“如果有更多来自中国或日本的快消品行业新玩家开始购买RSPO认证可持续棕榈油或者其衍生产品,那么它们的溢价可能会上升,到时候其总体供应可能出现短缺,而不是过剩。越来越高的溢价理论上会推升供应。”

但她指出,由于RSPO仅提供部分价格数据,而ISCC完全不提供价格数据,因此下游市场对认证可持续棕榈油的真实需求信号可能无法被传递给上游的生产者,促使他们增加生产。许向安也发现,那些业务覆盖种植、加工和贸易的棕榈油企业对价格信号的掌握比较好,但那些仅从事种植的农户或种植园则完全得不到下游价格信号。

此外,许幼玲还指出,除了RSPO和ISCC两种认证构成的两种主流可持续棕榈油市场,还有另一个“可持续棕榈油”的子市场是以企业自主“NDPE”(无毁林、无泥炭地开发、无剥削)承诺并建立可追溯体系的业务模式。这导致“可持续棕榈油”存在三个“子市场”,让价格信号更加混乱。

阅读中外对话棕榈油系列文章